Aktuell liest man es immer häufiger, die Immobilienkrise hat die USA erreicht und Verkäufer müssen ihre Preise senken, um Käufer für ihre Immobilie zu finden. Für Investoren ist dies natürlich ein herber Schlag ins Gesicht. Dazu kommen noch die steigenden Zinsen und somit eine geringere Rendite und mögliche Probleme bei Folgefinanzierungen.

Aber nicht nur in den USA sieht man dieses Phänomen, sondern auch hierzulande.

Der Grund für das Problem ist recht einfach, viele Bürger mit einem geringen Einkommen hatten einen Kredit zum Kauf eines Hauses erhalten, welches zum Teil überbewertet und bei normaler Lage überhaupt nicht mit deren Gehaltsrahmen stemmbar ist. Das System trägt sich, solange die Preise für Immobilien steigen und man somit einen Wertgewinn hat.

Was aber, wenn die Nachfrage sinkt, das Angebot steigt und die Werte für die Immobilien unterhalb des Schätzwertes der Banken fallen?

Steigende Zinsen, höhere Kosten, steigende Arbeitslosigkeit

Die Zukunft sieht nach aktuellem Stand nicht wirklich rosig aus. Aktuell hat die Bundesregierung mit den steigenden Gas-Preisen und der geringen Verfügbarkeit von Erdgas in Deutschland zu kämpfen. Ob die Pipeline „Nord-Stream 1“ wieder vollumfänglich nach der Wartung ans Netz geht, weiß aktuell konkret niemand. Und selbst wenn das Gas wieder ins Land fließen sollte, bleibt immer noch die Frage, wer die immensen Kosten tragen soll. Hausbesitzer werden ebenso wie Mieter zur Kasse gebeten.

Viele Bürger überlegen daher jetzt noch schnell eine alternative Heizung einbauen zu lassen. Aber auch dieser Markt ist umkämpft, denn jeder Hausbesitzer hat aktuell das gleiche Problem. Zusätzlich haben wir weiterhin einen Fachkräftemangel und Handwerker sind über Monate bereits ausgebucht und nicht greifbar.

Auch die Industrie ist bei einem Mangel an Gas massiv betroffen und muss ggf. Produktionen einstellen und ihre Mitarbeiter nach Hause schicken. Das Ergebnis liegt klar auf der Hand. Weniger Produkte, weniger Umsatz und somit folgen damit auch die ersten Entlassungen und demzufolge auch Schwierigkeiten bei Finanzierungen einer Immobilie.

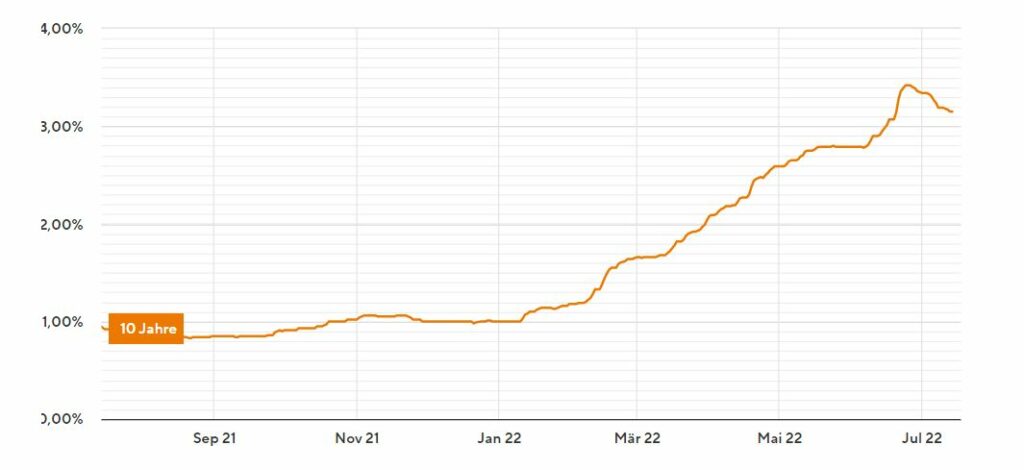

Die Zinsen für die Baufinanzierungen sind gegenüber den Vorjahren zusätzlich noch gestiegen und schütten somit nochmal etwas Öl ins Feuer. Dies könnte die Immobilienkrise vorantreiben.

Aktuell belaufen sich die Zinssätze bei einer 10-jährigen Zinsbindung im Schnitt bei 3,3 %. Vor einem Jahr lag der Zinssatz noch bei 0,9 %. Wer hier also eine Folgefinanzierung benötigt muss tiefer in die Tasche greifen, den Tilgungssatz verringern und ggf. sogar noch etwas Sicherheitsleistung nachreichen (z.b. Eigenkapital), um eine (Folge-) Finanzierung zu bekommen.

Dies passiert vor allem, wenn sich der Objektwert gegenüber der Erstfinanzierung verschlechtert hat. Hier in der Region machen die Immobilien auf den gängigen Portalen schon seit Monaten die Runde und die Preise werden auch alle Wochen nach unten angepasst.

Dies scheint auch in anderen Regionen bereits sichtbar zu sein.

Ist das der Anfang vom Ende?

Die Geschichte der Immobilienkrise wiederholt sich.

2007 platzte der große Traum in den USA und es kam zum Unvermeidbaren: Die Immobilienblase platzte und die Finanzkrise von 2007 nahm ihren Lauf. Auch in Europa gab es zunehmend Schwierigkeiten bei Finanzierungen und den darunterliegenden Objekten.

In Europa hatte dies massive Auswirkungen und endete in einer der größten Finanzkrisen der letzten Jahre. Die Industrieländer fielen in eine Rezession, es gab weniger Exporte und demzufolge auch eine höhere Arbeitslosenquote. Kredite konnte nicht weiter bedient werden, Käufer gab es auch kaum welche am Immobilienmarkt und demzufolge kam, was kommen musste.

In den nächsten Jahren könnte sich die Geschichte dieser Immobilienkrise wiederholen. In den letzten Jahren wurden die Voraussetzungen für eine Immobilienfinanzierung viel zu niedrig gehalten, teils sogar gänzlich missachtet. Das funktioniert nur, wenn ein Wertgewinn der Immobilien mit einberechnet wird. Sollte dies aber nicht der Fall sein, und es im Notfall kaum Abnehmer für die Immobilie geben, fällt das Kartenhaus zusammen.

Rein rechnerisch kann man kein 500.000 EUR Objekt mit einer monatlichen Rate von 800 EUR und einem Einkommen von 2.000 EUR netto, während seines Berufslebens abbezahlen. Und hierbei sind nicht einmal Nebenkosten und Instandhaltungskosten berücksichtigt. Alles nach dem Motto denke nicht an morgen.

Das einzige Buch, das Du über Finanzen lesen solltest: Der entspannte Weg zum Vermögen – Von den Machern des YouTube-Erfolgs »Finanzfluss« | Ratgeber für Geldanlage an der Börse mit ETF & Aktien

14,00 € (von 27. Dezember 2024 09:06 GMT +01:00 - Mehr InformationenProduct prices and availability are accurate as of the date/time indicated and are subject to change. Any price and availability information displayed on [relevant Amazon Site(s), as applicable] at the time of purchase will apply to the purchase of this product.)Solche Finanzierungen mit einer Laufzeit von 5 bis 10 Jahren gibt es aktuell und diese werden für viele bald zum Problem. Das Ergebnis: Zwangsversteigerungen, Preisverfall, Instandhaltungsrückstau, Privatinsolvenz usw.

Wenn Kreditraten über einen längeren Zeitraum nicht gezahlt werden, steht eine Zwangsversteigerung bevor. Wenn dann zusätzlich auch noch die Käufer ausbleiben wird es für Kreditnehmer als auch Kreditgeber richtig brenzlig.

Vor allem bei dem großen Thema „Energetisches Sanieren“ wird es vielen nicht möglich sein hierfür das notwendige Kapital zu bekommen. Dabei hängen wir mit so vielen Sachen hinterher, welche uns jetzt zum Verhängnis werden.

Immobilienkrise hin oder her, die nächsten Jahre werden nicht nur spannend, sondern vor allem eins: Teuer!

Schreibe einen Kommentar