Yeah, wieder ein Jahr vorbei, zumindest seitdem ich bei Bondora Go & Grow investiert bin. Daher wird es heute einmal Zeit für ein Fazit, ob sich die Plattform für mich rentiert hat und wie diese sich in der Krise so geschlagen hat.

Zuerst aber noch eine allgemeine Information.

Die hier vorgestellten Informationen basieren auf meinen eigenen Erfahrungen. P2P Kredite sind eine riskante Anlageform, bei der auch ein Komplettausfall des Investments passieren kann.

Es ist weder ein Tagesgeldkonto, Festgeldkonto noch sonstiges Konto mit Einlagensicherung. Von daher Informiert euch bitte vor eurem ersten Investment, streut euer Investment über verschiedene Plattformen und Darlehen und investiert nur so viel Geld, wie ihr für einen Komplettausfall verkraften könnt.

Was sind P2P Kredite?

P2P Kredite werden immer häufiger als weitere Säule für die Anlage seines Vermögens beworben und selbst im Deutschen TV hat man hier schon einmal darüber berichtet.

Doch was sind P2P Kredite bzw. P2P Plattformen eigentlich und wo geht das Geld hin?

Hierzu ein kurzer Exkurs in die klassische Kreditvergabe wie man diese von Banken kennt. Ein Darlehensnehmer (Privatperson) benötigt für ein Vorhaben (z.b. Kauf eines Autos) einen Kredit. Diesen Kredit bekommt er zu einem Zinssatz von einer Bank und zahlt diesen in Raten + Zinsen zurück an die Bank. Die Bank hat also am Ende einen Gewinn erzielt (Zinsen).

Bei P2P Krediten passiert eigentlich nichts anderes, außer das man sich an den Krediten beteiligt und man an den Zinsen mitverdient.

Sprich der Darlehensgeber (Bank, Kreditinstitut etc.) teilt das Darlehen auf. Wenn eine Person also ein Darlehen von 1.000 EUR mit 10 % Zinsen nimmt. Würde die Bank normalerweise die 1.000 EUR aus eigener Tasche zahlen und dafür auch die vollen 10 % Zinsen auf den Betrag bekommen.

Bei P2P Krediten werden diese 1.000 EUR aber aufgeteilt. Der Darlehensgeber gibt weiterhin die 1.000 EUR raus, holt sich dieses Geld aber vor Ablauf des Kredits bereits über P2P Investoren wieder und gibt diesen somit Anteilig eine Beteiligung an dem Kredit. Als Beispiel könnte die Bank 500 EUR aus eigener Tasche investieren und die restlichen 500 EUR über Investoren verteilen. Die Bank selbst hat somit auch wieder das Risiko gestreut und mindert aber im Gegenzug den Gewinn, da diese nun nur für die 500 EUR anteilig die Zinsen kassiert und die P2P Investoren an der restlichen Summe die Zinsen verdient.

Also kurz gesagt, man Beteiligt sich als Darlehensgeber und bekommt somit auch die vereinbarten Zinsen für sein Investment. Wichtig ist hier zu verstehen das man sein Investment nicht direkt mit dem Kreditnehmer (der Privatperson) macht, sondern mit der jeweiligen Plattform bzw. deren Kreditgeber (Darlehensanbahner)

Wer sich das ganze noch genauer anschauen möchte, dem kann ich dieses Video hier empfehlen.

Was ist Bondora Go & Grow?

Bei klassischen P2P Plattformen hat man als Investor die Möglichkeit die einzelnen Kredite von Hand auszuwählen, in die man investieren möchte. Dies gibt einem natürlich eine genauere Steuerung, worin man sein Geld investiert, dennoch kann es vor allem für Anfänger im P2P Investment schnell überfordern.

Natürlich hat Bondora mit dem Portfolio Pro auch die Möglichkeit geschaffen, einzelne Kredite auszuwählen. Für Einsteiger und passive Investoren wurde jedoch Bondora Go & Grow entwickelt.

Der Vorteil hierbei ist, dass man sich nicht mit der Auswahl einzelner Kredite befassen muss, sondern Bondora dies automatisch für einen Übernimmt. Ebenso wirbt Bondora bei diesem Produkt mit einer „schnellen Liquidität“. Im Normalfall kann man also mit wenig Aufwand sein Geld wieder abziehen. Allerdings gab es hier in der Vergangenheit auch andere Vorgehen (siehe weiter unten bei den Corona-Krisen Informationen).

Du möchtest 5 EUR Startguthaben bei Bondora bekommen?

Dann registriere dich jetzt >>>HIER<<< und erhalte

5 EUR Startguthaben und nach dem Investieren weitere 5 EUR nach 30 Tagen.

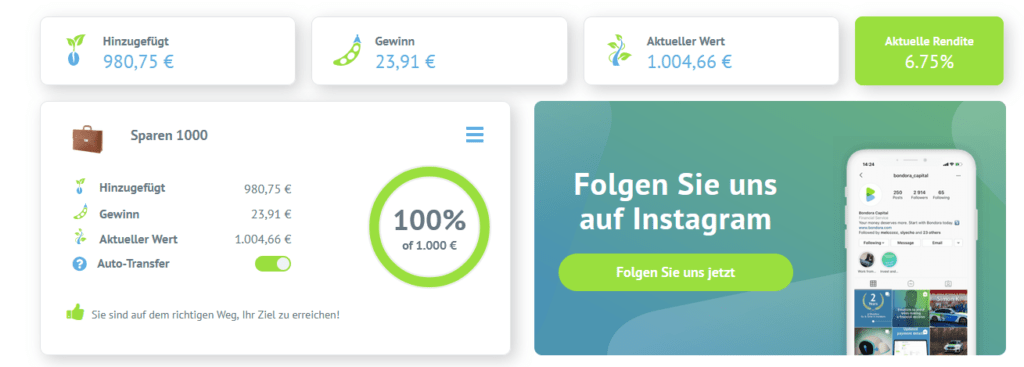

Bondora schreibt bei Go & Grow einen festen Zinssatz von 6,75 % fest und die Zinsgutschrift passiert hierbei täglich. Die Zinsen werden auch gleich wieder reinvestiert, sodass man vom Zinseszins-Effekt profitiert. Bondora erwirtschaftet im Hintergrund natürlich mit dem Investment mehr als nur die 6,75 %. Dies ist eben der Puffer, den sich Bondora einbehält. Wer mehr Zinsen möchte, muss auf andere Produkte wie „Portfolio Pro“ umstellen.

Apple 13" MacBook Air Laptop mit M3 Chip: 13,6" Liquid Retina Display, 16 GB gemeinsamer Arbeitsspeicher, 256 GB SSD Speicher, beleuchtete Tastatur, 1080p FaceTime HD Kamera, Mitternacht

998,00 € (von 25. Dezember 2024 12:31 GMT +01:00 - Mehr InformationenProduct prices and availability are accurate as of the date/time indicated and are subject to change. Any price and availability information displayed on [relevant Amazon Site(s), as applicable] at the time of purchase will apply to the purchase of this product.)Es gibt generell für das Produkt keinerlei laufende Kosten. Bondora erhebt lediglich eine Auszahlungsgebühr von 1 EUR je Auszahlung.

Sprich es ist egal, ob ich das komplette Investment Auszahlen lasse oder nur einen Teilbetrag abbuchen möchte, es kostet jeweils nur 1 EUR.

Was ist in der Corona-Krise passiert?

Nachdem im März 2020 einige Staaten in den Lockdown gegangen sind, hat dies natürlich auch viele Personen im Arbeitsumfeld hart getroffen. Gastronomen und Dienstleistungsbetriebe mussten ihre Mitarbeiter teils ohne Zahlung nach Hause schicken. Nicht in jedem Land gab es eine Staatliche Unterstützung.

Dieses Vorgehen hatte dazu geführt, dass viele Anleger ihr Geld schnellstens von den Plattformen abziehen wollten. Dies ist natürlich ein großes Problem für eine P2P Plattform, denn das Geld ist ja aktuell in laufende Kredite investiert.

Dies ist für eine P2P Plattform, welche mit „schneller Liquidität“ wirbt, ungünstig. Daher hatte Bondora die Teilauszahlung eingeführt.

Man konnte somit nicht sofort an sein investiertes Geld, sondern hat täglich einen Teilbetrag davon zurückbekommen. Dieser Teilbetrag wurde dann in seinem Bondora Wallet gutgeschrieben und von dort konnte man diesen auf sein Girokonto überweisen.

Das Vorgehen war für Bondora leider notwendig und hat aus heutiger Sicht auch sehr gut funktioniert. Laufende Darlehen konnten weiter bedient werden, Bondora musste nicht den kompletten Puffer ausgeben und war somit auch während der Krise stabil und liquide.

Anleger hat dies natürlich vor Augen geführt das im P2P Markt das investierte Kapital nicht zu 100 % sicher und vor allem auch nicht immer „sofort“ Verfügbar ist.

Bondora hat aus meiner Sicht hier aber gute Arbeit gemacht und auch eine gute Kommunikation an den Tag gelegt. Auch ich habe in der Zeit Geld abgezogen und musste mit den Teilauszahlungen leben. Aus heutiger Sicht hätte ich das Geld weiter investiert lassen sollen.

Die Teilauszahlungen sind aktuell nicht mehr notwendig, dennoch hat Bondora eine neue Einschränkung implementiert.

Seit September 2020 hat Bondora die Maximalsumme für ein monatliches Investment bei Go & Grow auf 1.000 EUR gedeckelt. Dieses Limit besteht Pro Investor und Pro Monat.

Hat man also mehrere Go & Grow Konten, kann man dennoch nicht mehr als die 1.000 EUR pro Monat investieren. Dies kann zum einen daran Liegen, dass aktuell weniger Kredite am Markt verfügbar sind, oder man zum anderen die Anleger auch etwas Sensibilisieren möchte.

Wie hat sich mein Investment geschlagen?

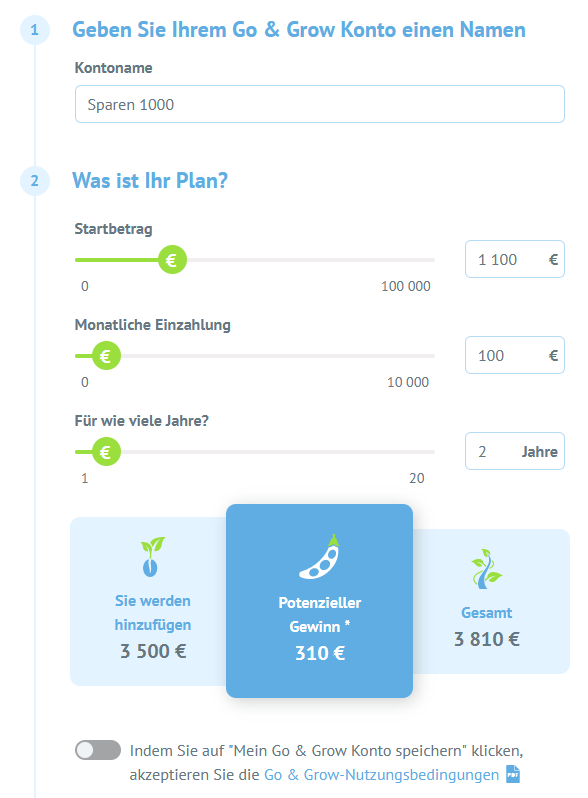

Erstellt habe ich meinen Bondora Account im Oktober 2019. Der Grund hierfür war eine weitere Anlageform neben meinem Tagesgeldkonto und meinem ETF-Depot.

Als Anfänger wollte ich eine einfache P2P Plattform, welche bereits einige Jahre am Markt etabliert war und ein einsteigerfreundliches Produkt bietet. Daher fiel bei mir die Wahl auf Bondora Go & Grow.

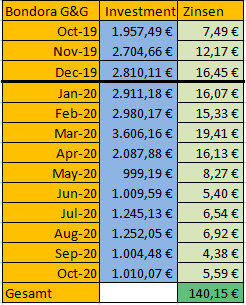

Meine erste Investition waren ca. 1.000 EUR, welche ich bis Ende Oktober noch auf 1.950 EUR ausgebaut habe. Zu Beginn wollte ich mich erst mit der Plattform und dem Produkt etwas vertraut machen und schauen wie sich das ganze so Entwickelt.

Schön waren natürlich die täglichen Anzeigen mit den Informationen, wie viel Zinsen man so gemacht hat. Nach dem ersten Monat ergab dies eine Zinsgutschrift von 7,49 EUR.

Dagegen sah mein Tagesgeldkonto Alt aus. Aber das sind ja 2 unterschiedliche Anlageformen, welche man nicht direkt vergleichen sollte.

Ich hatte also Vertrauen in die Plattform und mein Investment Step by Step weiter ausgebaut. Ende 2019 hatte ich somit ca. 2800 EUR bei Bondora investiert.

Selbstverständlich habe ich hierbei auch weiterhin in meinen ETF-Sparplan investiert und auch den Sicherheitspuffer auf meinem Tagesgeldkonto nicht angefasst. Diese Säulen habe ich immer getrennt betrachtet.

So ging das auch die nächsten Monate weiter bis dann im März 3.600 EUR bei Bondora auf dem Go & Grow Konto lagen und die Corona-Pandemie ihren Lauf nahm. Auch ich war ab da im Homeoffice tätig und verfolgte die täglichen Nachrichten vom Absturz der Börse und den Problemen.

Den Börsenabsturz habe ich übrigens super genutzt, denn auch die ETFs hatten einen ordentlichen Kursverlust. Ich habe da gleich 2x monatlich meinen ETF Sparplan ausgeführt und somit mein Depot zu günstigen Konditionen weiter aufgebaut. Heute steht es mit 14 % im Plus.

Durch die ganzen Meldungen habe ich mich dennoch etwas verunsichern lassen und habe mein Geld von Bondora bis auf 1.000 EUR abgezogen. In diesem Zeitraum hat Bondora dann auch die Teilauszahlung implementiert und ich musste mehrere Wochen auf die komplette Summe warten.

Aus heutiger Sicht sind mir die Gründe ja bekannt und nachvollziehbar, dementsprechend würde ich heute mein Geld einfach weiter investiert lassen.

Kurzum anbei mal ein Screenshot zu meiner Anlage und den daraus resultierenden Zinsen.

Wie man sieht, wurden die monatlichen Zinsen weiterhin gutgeschrieben und es gab auch keinen Komplettausfall.

Ich habe mich in der Zeit natürlich auch im P2P Bereich weitergebildet und mir noch 2 weitere Plattformen zugelegt. Ich teile nun mein Investment zwischen Bondora, Mintos und Iuvo auf. Um etwas mehr Diversifizierung zu haben und nicht alles in einem Top zu legen.

Mintos und Iuvo bieten einen Auto-Invest, welchen man einmalig einrichten muss. Dies ist etwas mehr Aufwand als bei Bondora, aber hier winken auch höhere Zinsen (aktuell 11 – 13 %).

Des Weiteren werde ich die nächsten Monate wieder etwas Geld auf den 3 Plattformen nachschießen und weiter investieren. Natürlich nur so viel, wie ich bei einem Komplettausfall auch verkraften kann.

Ich hoffe, ich konnten hier mal einen kleinen Einblick in meine Erfahrungen mit Bondora geben.

Wie verlief dein P2P Jahr so? Oder bist du noch gar nicht bei einer P2P Plattform und hast die ein oder andere Frage? Über Kommentare freue ich mich wie immer.

Moin,

bezüglich Go&Grow fällt mir die Einordnung schwer. Aufgrund fehlender Einlagensicherung und der nicht garantierten Verfügbarkeit am nächsten Banktag (auch wenn es außerhalb des Lockdownzeitraums im April/Mai der Fall war) ist das Produkt in der Tat nicht mit einem Tagesgeldkonto vergleichbar. Doch mit im Vergleich zu anderen P2P-Produkten geringen Rendite aber dafür risikoarmen Investitionsmöglichkeit, zähle ich es auch nicht direkt zu meinem P2P-Portfolio sondern zu einem Zwitter den ich “ Tagegeld-Plus“ (Plus an Rendite und Plus an Risiko) getauft habe.

Ich habe mich dazu entschieden dort die Cashreserven zu platzieren, die auf ein Tagesgeldkonto gehören aber im Bedarfsfall nicht zwingend am nächsten Banktag benötigt werden und bei Totalausfall zwar wehtun aber verschmerzbar wären. Prozentual (Go&Grow/Tagesgeld) habe ich das mit den drei möglichen G&G-Konten so aufgeteilt:

50/50 Gemeinschaftsrücklagen (Rücklagen für größere Anschaffungen von meiner Partnerin und mir).

40/60 Rücklagen

60/40 Auto & Uhr

Das Ergebnis sieht so aus, dass ich seit Mitte November auf etwas mehr als über 1,50 Euro Zinsen pro Tag komme. Solche Zahlen machen mir aufgrund des vernachlässigbaren Zeitaufwands bei diesem Investment viel Spaß.

Meine anderen P2P-Investments sehen wie folgt aus (Prozentangabe = selbsterhobener IRR):

Estateguru: 10,3%

Seit Oktober kommen nach meinen Kriterien (oberhalb von 10,5% Zins + erstrangigen Hypothekenrang) recht wenig Anlagemöglichkeiten rein. Umso mehr schmerzen inzwischen vermehrt zurückgezogenen Anbahnungen, da die investierten Summen rund zwei Wochen geblockt sind, bis sie aufgrund des Rückzugs wieder in andere Projekte investiert werden können.

Aufgrund der Professionalität und der Diversifikation, da dies meine einzige Plattform mit Zielmarkt in Geschäfts-/Immobilienkredite ist, bleibe ich Estateguru treu und erhöhe weiter.

Mintos: 13,7%

Nach meinen Kriterien bleiben von den ganzen Kreditanbahnern nur neun investitionswürdige Anbahner übrig. Denn ich beteilige mich bei Anbahnern, die uns nicht auditierte Geschäftsberichte oder sogar nur 1-3 seitige Excelsheets in deren Landessprache als Geschäftsbericht vor die Füße schmeißen.

Es ist realitätsfern. Doch ich würde mich freuen, wenn Mintos für die Anbahner einen Geschäftsbericht, der den Namen verdient, in englischer Sprache zur Mindestanforderung machen würde. So nach den Motto: Wir sind eine international agierende Plattform mit internationalen Kreditgebern, da ist soetwas das erwartbare Minimum.

Insgesamt werde ich investiert bleiben und aufstocken.

Twino: 9,6%

Eigentlich grundsolide Plattform. Doch ich führe bereits keine Mittel mehr zu und werde ab 2021 vermutlich das Geld abziehen. Denn mit Swaper und Viainvest haben zwei weitere Plattformen im Bereich Payday-Loans die bessere Performance.

Neofinance: 14,3%

Trotzdem das Geld aufgrund meiner Investitionskriterien manchmal bis zu zwei Wochen vor sich hingammelt, ist die Performance in Ordnung. Zudem ist diese Plattform reguliert und damit staatlich überwacht. Wehrmutstropfen ist die unmittelbare Steuerabführung der Zinsen an den litauischen Fiskus, die man sich aber Wiederholen kann.

Bislang geht auch meine Strategie auf, die Investition ohne Provisionfund mit seinen Gebühren (=Buyback bei den anderen Plattformen) zu nutzen und dafür die Rückkaufangebote bei Übergang in den Einholungsstatus von maximal 80% zu nutzen.

Weniger gefällt mir, dass die bei 40% Investitionsvolumen aus deutschen Landen es nicht gebacken bekommen, dass Portal mit deutschsprachiger Option anzubieten. Niederländisch geht ja auch!

Hier werde ich meine Investition weiter ausbauen.

Viainvest: 11,8%

Solide Plattform mit soliden Zinssatz. Da ich aus Twino rausgehen möchte, wird es meine Diversifikationsoption in Sachen Payday-Loans zu Swaper sein. Von daher werde ich hier moderat erhöhen.

Swaper: 14,7%

Normalerweise schwankt die Rendite ziemlich genau um 14%, da dies für Kunden unterhalb von 5.000 Euro der fixe Zinssatz ist. Doch die drei „Lockdown-Premium-Monate“ mit 16% haben sich recht positiv auf die Jahresrendite ausgewirkt.

Dennoch ist es mein Sorgenkind! Die Intransparenz des Geschäftsmodells sowie der Geschäftszahlen und wer oder was sich hinter Krediten verbirgt missfällt mir sehr. Hier bin ich gespannt ob Wandoo-Finance, die letztendlich hinter Swaper stehen, wie angekündigt einen AUDITIERTEN Geschäftsbericht veröffentlichen und dann wie die Zahlen insgesamt aussehen.

Seit Ende August kommt hinzu, dass ausnahmslos alle Kredite (82 absolut) nur noch über das Buyback zurückkommen. Hier ringe ich noch mit einer Deutung.

Ursprünglich hatte ich das Ziel, eine Investitionssumme von 5.000 Euro zu erreichen, um die fixen 16% Zinzen einzuheimsen. Doch nun werde ich nur noch moderat weiter erhöhen (Motto: Gier frisst Hirn.) um kein Klumpenrisiko im P2P-Kreditportfolio haben.

Ciao

Mario

Hallo Steven,

vielen Dank für deinen ausführlichen und ehrlichen Artikel. Zu lesen wie Bondora auch während des Corona Lockdown funktioniert hat, finde ich sehr spannend. Ich denke, ich werde go&grow im nächsten Jahr auch einmal ausprobieren.

Liebe Grüße,

Rebekka